![]()

Economia e Energia – E&E Nº 96, julho a setembro 2017

ISSN 1518-2932

A1: COMPILAÇÃO DAS PRINCIPAIS MUDANÇAS NO BALANÇO DE PAGAMENTOS

A1.1 Razões para Incluir este Anexo

Este anexo faz uma compilação geral das principais mudanças advindas da adoção pelo Brasil do novo Manual de Balanço de Pagamentos. Nele, foram usados os dados preliminares para 2016 cuja edição definitiva, como mostrado no corpo do artigo, não trouxe modificações significativas de valores.

No que concerne à Balança Comercial, principal objeto do artigo aqui apresentado, ele esclarece os procedimentos adotados, embora repetindo alguns resultados. Já no aspecto mudanças de tratamento dos movimentos de capital, quantitativamente mais significativo no déficit das transações correntes, o Anexo acrescenta pontos relevantes sobre as mudanças introduzidas na apuração do Balanço de Pagamentos.

Ao realizar a transição do BPM5 para o BPM6, o Banco Central do Brasil publicou diversas notas metodológicas e assinalou as dúvidas mais frequentes em seu website, que foi escolhido como ponto de partida para a elaboração deste anexo, sendo as informações complementadas por outras fontes quando necessário[1].

Alguns pontos, inclusive, são passíveis de dupla interpretação, tendo em vista a complexidade de se incorporar as especificidades de todos os países no escopo do BPM. Além disto, algumas contas não podem ser apuradas com a precisão desejada devido a limitações das fontes disponíveis.

A primeira Edição do Manual de Balanço de Pagamentos foi publicada em 1948 com o objetivo de orientar a padronização dos dados de diversas economias reportados ao Fundo Monetário Internacional (FMI). Desde então, foram publicadas mais cinco atualizações do manual, sempre com a finalidade de aperfeiçoar esta metodologia e retratar os últimos avanços nas áreas econômica e financeira. A partir da quinta edição (1993) foi incluído também a Posição Internacional de Investimentos.

A Sexta Edição do Manual de Balanço de Pagamentos e Posição Internacional de Investimentos (BPM6), publicada em 2009, é a mais recente e estabelece a metodologia a ser utilizada na realização de cálculos e estatísticas das transações de um país, de modo a garantir uniformidade e comparabilidade entre as diferentes economias do mundo.

Em 2015, o BC atBualizou a metodologia de cálculo do Balanço de Pagamentos (BP) e da Posição Internacional de Investimentos (PII) em conformidade com o BPM6, publicado em 2009. Os dados preliminares para o período de 2010 a 2015 já foram publicados pelo BCB na nova metodologia e as séries completas devem ser publicadas até fevereiro de 2016 (Nota Metodológica no. 3 – Investimentos diretos e renda primária – abril de 2015).

Dentre os benefícios desta atualização encontram-se o aperfeiçoamento das estatísticas e o alinhamento com os dados do Sistema de Contas Nacionais 2008 (System of National Accounts, 2008 SNA), que é a nova metodologia de contas nacionais, adotada pelo IBGE a partir 2015. Em relação ao PII, destaca-se a segmentação de contas em mais setores, identificação de novas instituições financeiras e adição de informações suplementares.

O SNA está em sua quinta versão e mais informações podem ser encontradas no site da Organização das Nações Unidas (ONU) ou diretamente através do link: http://unstats.un.org/unsd/nationalaccount/sna2008.asp (acesso em: 04/01/2015).

É importante ressaltar que, apesar de incentivar a padronização das contas nacionais entre diferentes economias, desde 1993 o sistema trabalha também com o conceito de contas satélites, as quais permitem considerar as especificidades de cada país. Estas contas, apesar de estarem diretamente ligadas ao SNA, podem ser calculadas de maneira mais flexível. Em 2008 foi introduzido também o conceito de itens suplementares, ou seja, itens que são reconhecidamente de pouca relevância ou baixa precisão.

As principais mudanças decorrentes da atualização do BPM5 para o BPM6 estão refletidas na Tabela A1.

Tabela A1: Balanço de pagamentos – hiato financeiro em US$ bilhões (dados preliminares)

| Discriminação | 2014 |

| Transações correntes | – 104,1 |

| Juros de títulos de renda fixa negociados no país – despesas | – 7,6 |

| Juros de remuneração de reservas – receitas | 3,0 |

| Lucros reinvestidos – receitas | 6,0 |

| Lucros reinvestidos – despesas | – 10,7 |

| Transações correntes – hiato financeiro | – 94,7 |

| Conta financeira | – 99,8 |

| Ativos | 74,9 |

| Investimento direto no exterior, exceto lucros reinvestidos | 20,0 |

| Investimento em carteira, exceto bancos | 2,2 |

| Outros investimentos, exceto bancos | 52,6 |

| Passivos | 174,1 |

| Investimento direto no país, exceto lucros reinvestidos | 86,2 |

| Investimento em carteira, exceto reinvestimento de juros no país | 33,9 |

| Outros investimentos | 54,0 |

| Demais | – 0,7 |

| Hiato financeiro3/ | 5,1 |

| Intervenções líquidas do Banco Central4/ | 6,5 |

| Bancos – variação de ativos no exterior5/ | – 1,4 |

1/ Exclui transações liquidadas via reservas internacionais, à exceção de intervenções no mercado de câmbio, e transações domésticas em reais.

2/ Projeção.

3/ + = superavit no mercado cambial; – = deficit no mercado cambial

4/ + = aumento de reservas internacionais; – = redução de reservas internacionais

5/ + = aumento de ativos de bancos; – = redução de ativos de bancos

* Dados preliminares.

Fonte: Banco Central do Brasil, 2016

A renda primária (chamada apenas de “renda” no BPM5) teve o nome atualizado para assegurar a consistência com o SNA e a ela foram incorporados os juros de títulos no país, juros de remuneração de reserva e lucros reinvestidos, o que, por consequência, impactou negativamente as transações correntes em cerca de 9,3 bilhões de dólares em 2014.

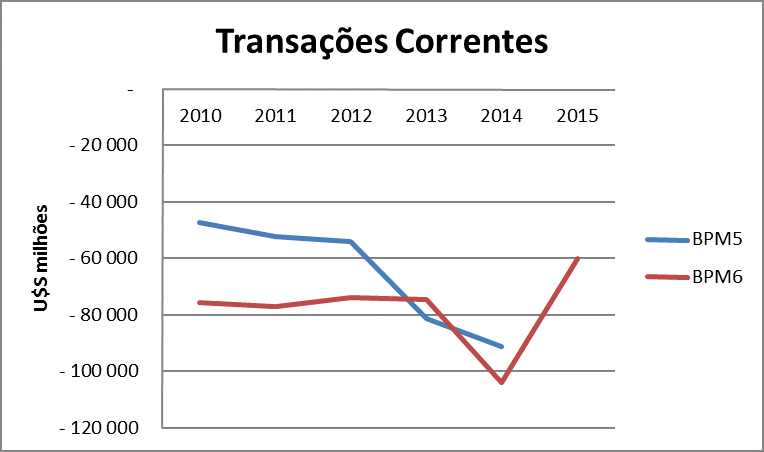

A comparação entre as variações na renda primária nas duas metodologias pode ser conferida na Figura A1 e a comparação das transações correntes pode ser conferida na Figura A2.

Destaca-se que o impacto da incorporação dos lucros reinvestidos nas transações correntes depende da proporção em que são realizados os investimentos diretos no exterior e investimentos diretos de não residentes em empresas no Brasil, pois o primeiro configura receita e o segundo despesa. Portanto, quando houver mais investimento direto no exterior que investimento direto de não residentes no Brasil haverá impacto positivo nas transações correntes, e quando ocorrer o inverso, haverá impacto negativo.

As transações correntes também passam a ser impactadas por mudanças do que é considerado importação e exportação na balança comercial. São elas:

- Inclusão na rubrica de importação da energia elétrica advinda de não residentes, mesmo sem ocorrer transferência de recursos financeiros;

- Inclusão das exportações fictas de qualquer mercadoria (e não somente de atividades relacionadas ao petróleo e gás);

- Inclusão das importações fictas[2];

- Bens em triangulação (merchanting) que antes eram incluídos como serviços, devem agora ser tratados como bens dentro da rubrica exportação (com sinal negativo para aquisição de bem e positivo para venda);

- Bens que saem do país, mas, não mudam de proprietário são excluídos das rubricas de importação e exportação, especialmente nos casos em que o bem é enviado para reparos no exterior. Nestes casos o valor deve ser contabilizado na conta de “serviços de manufatura”, uma nova conta criada no BPM6.

Além do último item citado anteriormente, também houve as seguintes mudanças em serviços:

- Mudança da nomenclatura da conta “Royalties e licenças” para “serviços de propriedade intelectual”;

- Aprimoramento do cálculo de transportes;

- Modificação do termo “transferências unilaterais correntes” para “renda secundária”. A principal mudança nesta conta consiste na ampliação do escopo das transferências, bastando agora que a transação seja efetuada entre duas pessoas físicas;

- Os prêmios de seguros passam a ser contabilizados em duas contas. São elas: “rendas secundárias” e “serviços de seguro”;

- Inclusão das negociações de patentes, copyrights e processos industriais desenvolvidos em atividades de pesquisa (que antes faziam parte da conta de capital);

- União da rubrica de telecomunicações com as de computação e serviços de informação, que já eram apresentadas conjuntamente;

- Realocação de parte da conta de juros para uma conta de serviços, correspondente a serviços financeiros, já que na metodologia anterior havia uma cobrança implícita de serviço financeiro na conta de juros.

Apesar destas mudanças e das novas fontes de informação incluídas nos cálculos do BPM6 (como sistemas de câmbio, informações fornecidas diretamente por empresas, etc.) o MDIC continua sendo a fonte principal e não há impacto substancial na curva da Balança Comercial com a atualização da metodologia, apenas uma ligeira queda.

A comparação entre os cálculos da Balança Comercial nas metodologias antiga e nova pode ser observada na Figura A3.

Voltando aos lucros reinvestidos, outra consequência de sua incorporação no Balanço de Pagamentos foi a elevação dos investimentos diretos no país e dos investimentos diretos no exterior, afetando as contas financeiras. Dentre as novas fontes de dados consideradas, destacam-se o Censo de Capitais Estrangeiros no Brasil (Censo) e o Censo de Capitais Brasileiros no Exterior (CBE).

Além disso, a partir do BPM6 a dívida intercompanhia, abrangida pelas “operações entre empresas sob o mesmo controlador, ainda que uma não participe do capital da outra” (nota 3, BCB), também passa a ser contabilizada no investimento direto como item suplementar. Até o BPM5, isto não era explicitado, pois as referências citavam apenas matrizes e subsidiárias.

Destaca-se que a maior alteração decorrente da atualização para a metodologia do BPM6, entretanto, se refere à adoção do critério de ativos e passivos em substituição ao princípio direcional. Esta alteração não se aplica à participação no capital, impactando somente a dívida intercompanhia, que foi definida no parágrafo anterior.

No princípio direcional, a classificação era realizada de acordo com a posição da empresa na relação entre elas (matriz ou subsidiária). Caso a subsidiária fosse a credora (configurando então investimento reverso), a operação possuía tratamento específico.

Já no critério de ativos e passivos, para empresas do mesmo grupo econômico, não importa se a sua identificação é de matriz, subsidiária ou irmã, pois a classificação é feita de acordo com local de residência do credor e receptor. Portanto, quando uma empresa residente concede um empréstimo a uma empresa não residente, este montante entra na conta de Investimento Direto – Ativos (investimento direto do Brasil no exterior) e quando ocorre o contrário o valor é contabilizado no passivo da conta de Investimento Direto (investimento direto do exterior no Brasil).

“Por exemplo, se uma subsidiária ou controlada não residente fornecesse crédito para sua matriz residente no Brasil, esse passivo brasileiro era classificado como “redutor de ativo”, na conta de investimentos brasileiros diretos no exterior (IBD). Na prática, os empréstimos entre empresas de grupo econômico de capital brasileiro eram sempre registrados na conta de IBD, mesmo quando o recurso era tomado junto à empresa não residente. O tratamento é simétrico para o caso em que filial ou subsidiária residente no Brasil fornece crédito à sua matriz no exterior: a operação é considerada como um “ativo redutor de passivo.”

(Nota Metodológica №. 3, BCB).

Fonte: Nota Metodológica no. 3, BCB

Figura A4: Balança Comercial (comparação BPM5 e BPM6)

Fonte: Nota Metodológica no. 3, BCB

No BPM5,

O investimento direto na economia informante (lançado na coluna dos passivos da PII) incluía ativos e passivos entre uma empresa de investimento direto residente e o correspondente investidor direto não residente, enquanto o investimento brasileiro direto (lançado na coluna dos ativos da PII) incluía ativos e passivos entre um investidor direto residente e as correspondentes empresas de investimento diretas não residentes.

(faq, BCB)

No BPM5, porém, não ficava claro o tratamento a ser dado para empresas irmãs[3] em relação ao investimento direto, relação que foi esclarecida no BPM6. Além disto, informações suplementares ajudam a identificar se o controlador final das empresas irmãs é residente, não residente ou desconhecido.

No BPM6, o investimento direto deve ser detalhado de acordo com o provedor e o receptor dos recursos. Estes recursos são lançados na coluna de ativos da PII e é especificado se o investimento foi de empresa investidora em investida, investida em investidora (investimento reverso) ou empresas irmãs. A Figura A5 que demonstra o aumento do investimento direto no país com o uso da nova metodologia.

Parte dos investimentos diretos, no entanto, foi realocada para investimentos em carteira ou outros investimentos, pois não possuíam caráter típico de investimento direto, mas sim de atividades financeiras (ex. aquisição de estoques). Essa parcela corresponde à “dívida permanente” entre intermediários financeiros afiliados[4]. Além disto, a falta de padronização internacional na definição de “dívida permanente” causava distorções nas estatísticas.

As principais mudanças do cálculo da dívida externa são exemplificadas na Figura A6.

Fonte: nota 4, BCB

Dentre as mudanças, destacam-se:

- Substituição do termo “empréstimos intercompanhia” por “operações intercompanhia” e de “Outros Passivos de Dívida”, pertencente à “Autoridade Monetária” por “Alocações de Direitos Especiais de Saque (DES)”, pertencente ao “Banco Central”;

- As DES passam a ser simultaneamente contabilizadas como ativo das reservas internacionais, e, também passivo da dívida externa;

- A participação do real aumenta ao considerar a dívida emitida no mercado doméstico. Além disso, passivos constituídos por mercadoria são agora especificados.

Em relação aos itens que compõem a dívida externa, será considerado o valor de mercado dos títulos (inicialmente aplicado somente aos títulos emitidos pela República, devido à dificuldade de se obter o valor de mercado dos demais), mas, seus valores nominais continuarão sendo informados em nota suplementar. Entrará no cálculo também “o estoque de títulos de renda fixa negociados no mercado doméstico e detidos por não residentes, em especial, a parcela correspondente da Dívida Pública Mobiliária Federal Interna (DPMFI)” (Nota Metodológica 4 do BCB). Não haverá, no entanto, alteração no valor do passivo externo, visto que esses números já eram computados. Haverá apenas uma realocação para dívidas externas.

Uma lista detalhada de todas as mudanças do BPM6 pode ser encontrada, apenas em inglês, no Apêndice 8 do documento Sixth Edition of the IMF’s Balance of Payments and International Investment Position Manual (BPM6) que está disponível no website: https://www.imf.org/external/pubs/ft/bop/2007/pdf/bpm6.pdf acesso em 04/01/15).

[1] Neste anexo são usados os dados preliminares para 2016 cuja edição definitiva, como mostrado no corpo do artigo, não trouxe modificações significativas de valores e não alteram significativamente os valores considerados, não havendo também nenhuma modificação metodológica a assinalar na apuração definitiva.

[2] ”quando residentes brasileiros tornam-se proprietários de bens que são recebidos fora do território nacional”; (nota 2 BCB)

[3] “Empresas irmãs são empresas que se relacionam entre si (aquelas que mantêm relação mutual com o investimento direto na medida em que são controladas ou influenciadas pelo mesmo investidor imediato ou indireto), porém sem que nenhuma delas detenha 10 por cento ou mais do poder de voto na outra.” (faq, BC)

[4] “a exclusão de posições devedoras entre corporações financeiras afiliadas é especificada como sendo de corporações tomadoras de depósito, fundos de investimento, e outros intermediários financeiros, com exceção de empresas de seguro e fundos de pensão”(faq, BC)